Uro på aktiemarkederne giver ikke anledning til panik

15. august 2024

Skrevet af: Maj Bank

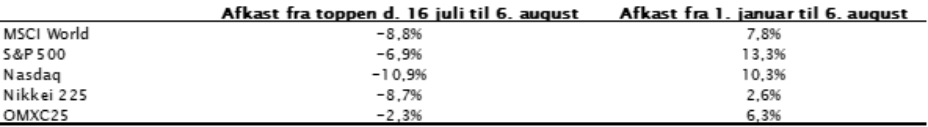

Aktiemarkedet er faldet kraftigt de seneste dage. Det amerikanske S&P 500-indeks er faldet med 6,9 pct. siden den seneste top, og endnu hårdere er det gået ud over teknologiaktierne i Nasdaq-indekset. Derudover var særligt de japanske aktier hårdt ramt med store kursfald i mandags, men har siden rettet sig lidt. Tager man et skridt tilbage, er det samlede afkast i 2024 dog stadig pænt.

Som investor kan man i perioder med store kursudsving blive bekymret, men det vigtigste er at bevare roen og holde sig til sin langsigtede strategi.

Note: Toppen d. 16. juli er for MSCI World. Flere af de andre indeks topper ikke præcist d. 16. juli, men datoen er fastholdt for sammenlignelighed. Kilde: Bloomberg.

Årsag 1: Fornyet recessionsfrygt i USA

- De makroøkonomiske nøgletal har i en periode vist tegn på svagere vækst i den amerikanske økonomi.

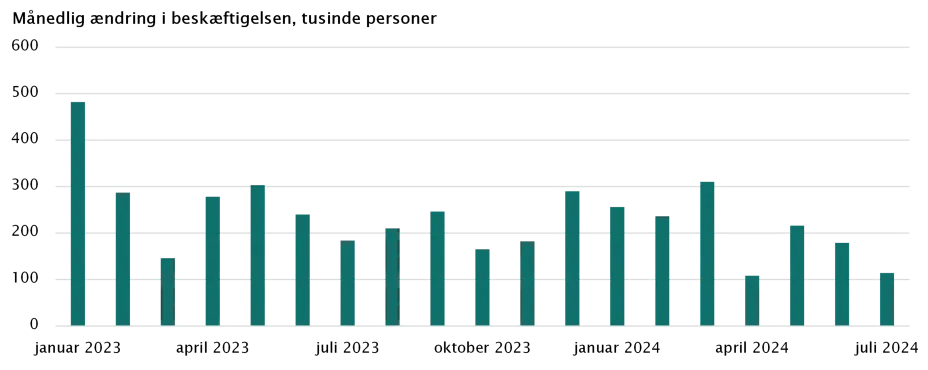

- Særligt arbejdsmarkedet er i fokus, og her skuffede antallet af nye personer i beskæftigelse i juli kraftigt. Samtidig steg arbejdsløsheden fra 4,1 pct. til 4,3 pct.

- Det har fået finansmarkedet til at frygte en amerikansk recession.

- I en recession vil forbruget falde og trække virksomhedernes indtjening ned. Derfor rammer recessionsfrygten aktiemarkedet hårdt.

- I Maj Bank vurderer vi fortsat ikke, at en recession ligger lige om hjørnet i USA. Arbejdsløsheden er ganske rigtig steget, men stigningen er drevet af, at flere amerikanere melder sig ind i arbejdsstyrken, ikke at flere bliver fyret. Effekten på forbruget er derfor ikke så stor. Samtidig er reallønnen fortsat positiv, og tendensen ser ud til at fortsætte. Det vil give fortsat vækst i USA.

Kilde: Bloomberg.

Årsag 2: Kraftig styrkelse af den japanske yen

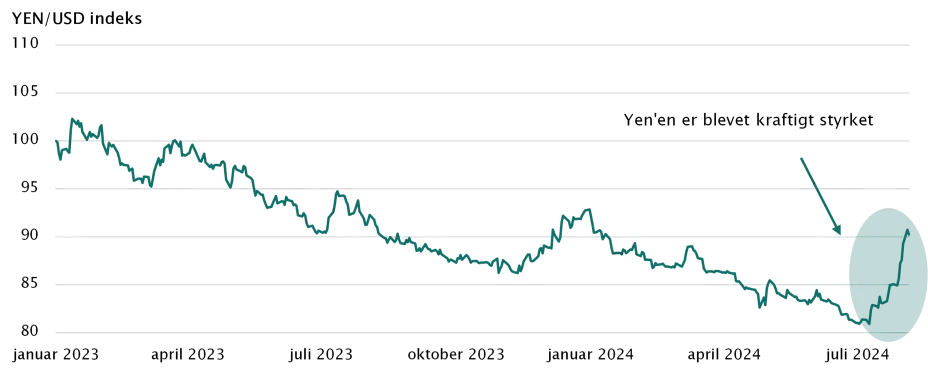

- Den japanske yen er steget med 10,4 pct. i forhold til den amerikanske dollar siden den 10. juli.

- Japan har fortsat lave renter i forhold til USA og Europa, og investorer har derfor lånt japanske yen og investeret dem i andre finansielle aktiver, herunder japanske og globale aktier – en såkaldt carry trade. Når yennen stiger i værdi, stiger gældens værdi, og investorerne har derfor været nødt til at sælge deres aktier og tilbagebetale gælden. Det har presset aktiemarkedet ned.

- Stigningen i yennen skyldes, at den amerikanske centralbank, Fed, nu forventes at sænke renten hurtigere end tidligere. Den japanske centralbank, BoJ, forventes derimod at stramme pengepolitikken.

- Styrkelsen af yennen har betydet, at en række carry trades skulle lukkes ned. Vi formoder, at størstedelen af denne bevægelse skete mandag, og at yderligere stigning i yennen derfor kun vil have begrænset effekt på det globale aktiemarked.

Kraftig stigning i den japanske yen har presset investorer til at sælge aktier

Kilde: Bloomberg.

Årsag 3: Kan de store forventninger til AI indfries?

- AI har været det helt store tema på aktiemarkedet i år og været stærkt medvirkende til teknologiaktiernes stigninger.

- Kursstigningerne har været baseret på store forventninger til AI’s effekt på virksomhedernes indtjening.

- I takt med at nervøsiteten har indfundet sig på aktiemarkedet, er investorerne også i højere grad blevet i tvivl om, hvorvidt virkeligheden kan leve op til forventningerne. Derfor er teknologiaktierne nogle af dem, der er blevet ramt hårdest af de seneste fald.

- Forventningerne til AI er enorme, og dele af teknologisektoren er ganske rigtigt steget lidt for meget lidt for hurtigt. Vi vurderer dog, at AI på lang sigt vil have stor betydning, og derfor kan teknologiaktierne sagtens fortsætte deres fremgang, når markedet igen falder til ro.

Obligationer har givet beskyttelse

Den øgede recessionsfrygt har fået markedsrenterne til at falde kraftigt. Den amerikanske 10-årige statsobligationsrente er faldet med omkring 0,4 procentpoint den seneste måned, mens den tyske er faldet med omkring 0,35 procentpoint. Det har givet positive afkast til obligationsinvestorerne, og obligationerne har derfor igen fungeret som en stødpude i porteføljen. Udsving som disse viser tydeligt, hvor vigtigt spredning er i en investeringsportefølje. På trods af rentefaldene kan obligationer stadig være attraktive, fordi obligationerne giver sikkerhed og spredning. Og afkastet er stadig bedre end tidligere.

Bevar roen

Som privat investor er det vigtigt at bevare roen under kursfald. Når man investerer i aktier, er kursfald naturlige, og man bør følge sin langsigtede strategi og undgå panik. Man kan med fordel se, om udsvingene i aktie- og obligationskurserne har rykket så meget på fordelingen i porteføljen, at man skal sælge nogle obligationer og købe nogle aktier for at have den rigtige risikoprofil.

Du er altid velkommen til at kontakte din rådgiver og få en snak om, hvorvidt din portefølje svarer til din risikoprofil. Derudover er det altid relevant at se på, om den langsigtede strategi fortsat er den rigtige for dig.